针对在日本销售的中国卖家,虽然我们对日本税号和JCT 已经多次发文和解释,还是有许多卖家存在各种疑问。在此,我们做一个汇总,大家看这篇就够了。

一

什么是日本番号,什么是日本JCT税号?

用人类的语言简单说,就是:

番号,是一个企业在日本税局的识别登记号,有这个番号就可以申报纳税,完成清关。

JCT税号,是一个GST可抵扣标准税号,在开具的发票上,只有体现了供应商的JCT号,接下来才可以作为进项抵扣。并且,从申请JCT号开始,就相当于放弃了GST免税额度,需要按年申报纳税,当然也可以考虑年度间预申报。

日本番号和日本JCT 税号是同一个13位数字的号码,区别就是JCT税号前面有个字母(目前均为T),如下图所示。

2023年10月1日的JCT 新政是什么意思?

首先,2023年10月1日前注册日本JCT号,并不是强制要求的,只是对开合规发票的卖家有要求,但是,我们认为这将是日本同步国际消费税和增值税规则的一个必然趋势。

其次,申请JCT号可以理解为放弃免税期的豁免政策,也就是说,从注册JCT号开始,卖家就有了纳税义务,您将成为课税企业,针对销售额计算缴纳税金。

最后,并不代表您的纳税义务一定是从申请JCT号开始的,也就是说,可能会早于2023年10月1日,但一定不会晚于这个时间。

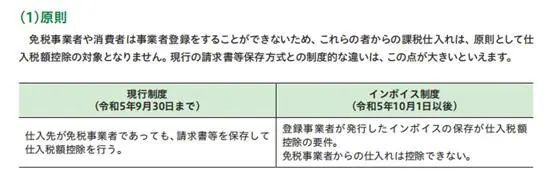

现行制度(截止2023年9月30日):即使卖家属于免税事业者,只要保存receipt,就可以做进项抵扣。

合规发票制度(Invoice制度,2023年10月1日开始):需要注册登记成为有资格开票事业者的卖家,开具发票并保存发票,才能做进项抵扣。

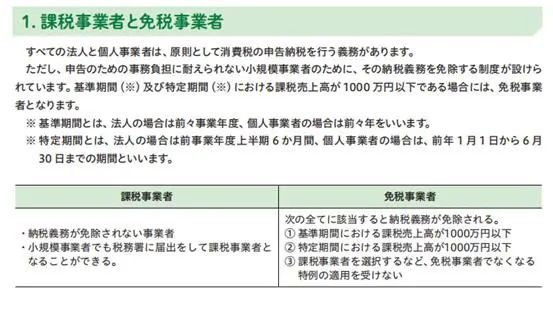

如何区分纳税事业者和免税事业者?

这里着重关注免税事业者(即不需要开发票的卖家):

基准期在日销售额<1000万;

特定期间在日销售额<1000万。

基准期 = 事业年度的2年前

特定期间 = 事业年度前一年的1~6月

新注册不满2年的公司,则不存在基准期:

注册资本金<1000万日元,也被视为免税事业者,但第一年事业期内,销售额根据折算>1000万日元,则不属于免税事业者。

那么,具体如何判断我是否早于这个时间就已经成为课税企业了呢?我们来看看下面的内容,GST注册申报义务。

二

日本GST注册申报义务详解

由于日本GST的逻辑和大家熟悉的欧洲、中东国家注册义务不同,所以理解起来比较困难,我们在此用最通俗易懂的案例给大家再讲述一下。

首先,对于日本境外的海外公司(中国公司)来说,无论您是否使用日本海外仓或者亚马逊FBA仓库, 亦或是直邮到日本境内的销售, 只要发生了销售到日本的行为, 都是统一按照下面三个条件来判断您是否需要成为课税企业,及产生了日本消费税的注册和申报交税义务。

1. 前一个财税年度(1-6月)的销售阈值超过1000万日元,那本年度将是课税年度。举个例子,2019年1-5月销售额已经超过1000万日元,则2020年就是纳税申报年,将需要对2020年全年的销售额计算并缴纳税金,申报截至日期为2021年2月底。

2. 前一个财税年度(7-12月)的销售阈值超过1000万日元,则次年将是课税年度。举个例子,2019年1-9月的销售额度已经超过1000万日元,那2021年就是纳税申报年,将需要对2021年的全年销售额计算并缴纳税金,申报截至日期为2022年2月底。

3. 两年内的新公司注册资金超过1000万,则需要针对本年的销售申报纳税。举个例子,2年内的新公司,注册资金超过1000万,2019年开始在日本有销售,就要从2019年开始申报纳税,申报截至日期为2020年2月底。

需要强调的是,如果第一年销售不到12个月, 需要按平均每月销售额反算12个月来判断是否超过阈值。举个例子,2018年5月开始销售(5-12月总销售额为800万日元,那么反算12个月销售额 = 800 / 8 x 12 = 1200 万日元, 超过阈值,需要针对2019年的销售数据计算和缴纳税金,也就是说2019年为纳税申报年。

说到这里,很多卖家会问,对历史数据进行查询后,的确已经超了阈值,是否需要补税呢?

理论上说,一旦成为课税企业,就应该注册、申报和缴纳应交的消费税,但是,也有很多卖家认为,曾经的清关模式为双清包税,海关税局并没有任何销售和进口记录,而且查税本身也是几率问题,合规成本也很高,不如先按照新的JCT 政策,只是申报现在和将来的,历史的查到了再说。对于这种观点,我们建议卖家尽量合规,以确保账号无忧,毕竟不能排除多年后,日本国税厅会向亚马逊后台要历史数据的可能。当然,最终还是要按照卖家实际情况判断和决定。

三

日本GST申报义务

每年申报一次,申报和纳税的截止日期为2月底(如果办理延长申请手续,申报和纳税的截止日期将延长至3月底)。

但是,税金施行预缴政策:

上一年度的纳税额超过61万日元为1次缴纳;

上一年度的纳税额超过508万日元为3次缴纳;

上一年度的纳税额超过6,095万日元为11次缴纳。

因此,企业可以根据需要申请年度内的预申报,以调整税金预缴额度。

日本消费税(GST)有两种申报模式:

1. 简易申报

符合条件的企业可以选择简易申报, 条件为上一财税年度销售额不超过5000万日元。

简易申报的逻辑,简单来说,就是可以按照比例抵扣进项, 对于我们销售行业基本都是按照80%抵扣, 举个例子,2019年为申报纳税年,不含税销售额为1200万,按照10% 的税率计算应交的销售消费税为120万,抵扣80%的进项,就是120 x 20% = 24万 为抵扣后实际应交税金。

注:这种申报方式需要提前向税局提交申请。

亚马逊日本站运营技巧!:https://www.ikjzd.com/articles/90635

亚马逊无货源模式的优势到底在哪?:https://www.ikjzd.com/articles/90636

小白卖家必读:亚马逊无货源模式常见的一些误区:https://www.ikjzd.com/articles/90637

侵权警告!4个品牌齐上阵!卖家paypal已被冻结!:https://www.ikjzd.com/articles/90639

外贸圈奇葩的提成方式!老板,你的心难道是铁做的吗? :https://www.ikjzd.com/articles/90640

站外推广实战:如何设置亚马逊促销折扣码?(附图文实操):https://www.ikjzd.com/articles/90641

国际e邮宝:https://m.ikjzd.com/k/108095

payoneer:https://m.ikjzd.com/k/5185

法国老佛爷:https://www.ikjzd.com/w/407

油管youtube怎么上? 国内手机youtube怎么打开?:https://m.ikjzd.com/k/807512

油管youtube是什么网站? 油管youtube官网地址是多少?:https://m.ikjzd.com/k/807509

没有评论:

发表评论